液晶显示平板出货面积快速增长

下游应用广泛,液晶材料产业链布局机会大

液晶材料一般是指在一定的温度下既有液体的流动性又有晶体的各向异性的一类有机化合物,是液晶平板显示行业重要的基础材料,是生产液晶显示器(LCD)的关键性光电专用材料之一,其技术直接影响着液晶显示整机产品性能(响应时间、视角、亮度、分辨率、使用温度等关键指标)。

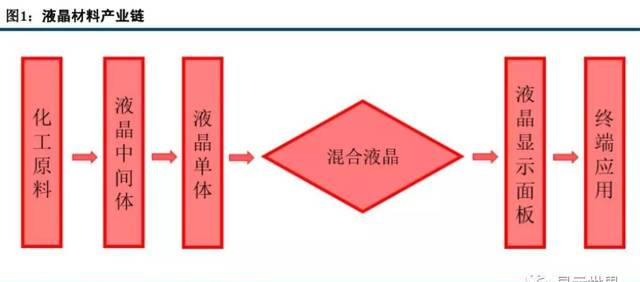

液晶材料在制造过程中有三个主要环节,首先从基础的化工原料合成制备液晶中间体,液晶中间体主要包括苯酚类、环己酮类、苯甲酸类、环己烷酸类、卤代芳烃类等;第二步由液晶中间体化学合成普通级别的液晶单体,经过纯化去除杂质、水分、离子,升级为电子级别的液晶单体,液晶单体主要包括烯类、联苯类、环己烷苯类、酯类及其他含氟的液晶材料等;第三步再由这些电子级别的液晶单体以不同的比例混合在一起达到均匀稳定的液晶形态形成混合液晶。混合液晶经过LCD制造商的生产工序和其他相关材料组装在一起,成为液晶显示器面板,再装上电子部件,广泛应用于大众所熟知的各类电子产品——计算器、电子表、手机、笔记本、电脑及电视等等。

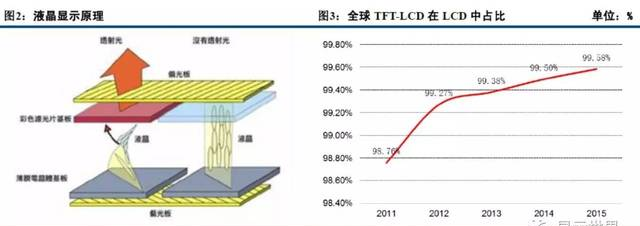

液晶显示技术在经历了DSM-LCD、TN-LCD、STN-LCD后,目前TFT-LCD(薄膜晶体管液晶显示技术)已经成为主流技术。其基本原理是在两片平行的玻璃基板当中放置液晶盒,下基板玻璃上设置TFT(薄膜晶体管),上基板玻璃上设置彩色滤光片,通过TFT上的信号与电压改变来控制液晶材料分子的转动方向,从而达到控制每个像素点偏振光出射与否,以达到显示之目的。根据《中国平板显示年鉴(2014)》的数据,2013年全球LCD面板产值(包括TFT-LCD和PM-LCD,其中PM-LCD即被动矩阵式LCD,包括TN-LCD、STN-LCD、DSTN-LCD)为1145.5亿美元,TFT-LCD占比99.38%;2015年全球LCD面板产值为1298.2亿美元,TFT-LCD占比99.58%。

液晶面板出货面积正快速增长

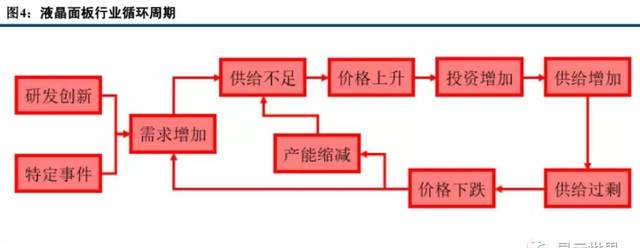

液晶面板行业具有较为明显的周期性特征。每当研发创新、面板主流尺寸更替以及特定事件如奥运会、世界杯时,通常会出现需求增加、供给紧俏、价格上扬的状态,市场气氛跟着乐观,导致厂商投资增加甚至过度投资;一旦销量不及预期或待景气自然出现反转下滑,产能过剩的窘境随即出现,产品价格开始下跌,厂商被迫减少或停止投资,直到景气降到谷底。接着,再经过一段时间的调整,受特定事件的触发,市场需求再度复苏,直到供给无法满足需求之际,产品价格重新上扬,厂商又开始进行新世代产线投资,如此便完成一个所谓的液晶周期。另外不同于其他周期性行业的是,液晶面板产能的过剩能够创造更多的市场需求。面板厂商面对过剩的产能往往考虑将其应用于更多元化的应用领域,例如向更大尺寸的电视面板或者更多显示终端如移动多媒体和新型智能终端延伸,新需求的快速蔓延和市场的打开会加速液晶面板行业循环发展。

知名咨询机构Witsview的数据显示,2010、2012和2014年液晶面板行业经历了周期的波峰,全球液晶面板出货面积在上述年度均实现了10%以上的同比增长;而2011、2013和2015年经历了周期性的低谷,全球液晶面板出货面积同比增长率均低于4%。

数据显示,2016年出货面积增长率也仅为4.64%,没有如预期出现周期性的反转。我们发现原因主要是2016年是奥运年,受全球电视需求预计大幅增长的影响,液晶面板企业在2015年进入补库存周期,大量备货。2016年液晶面板企业库存积压严重,全球范围内液晶面板价格在2016年也来到低位。我们判断伴随着库存的消化,整个行业在2017年将会摆脱2016年奥运会的影响,全面进入高增长的波峰阶段。数据也证实了我们的观点,从2016年下半年开始全球液晶面板出货面积开始增长复苏,2017年1月和2月全球液晶面板出货面积同比增长分别达到11%和17%,标志着10%以上增长时代的重新来临。同时,行业数据显示,液晶面板行业销售价格和销售收入在经历了2016年年中的低点之后已经在2016年下半年显示出回升迹象。

单位:十亿美元

单位:美元

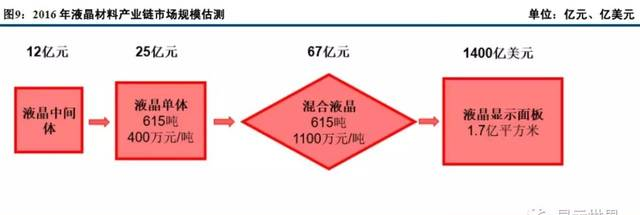

大体上液晶材料行业的周期性与整个液晶面板产业的周期一致,在销售订单上也有季节性的特征。根据Witsview的数据,2016年全球LCD面板出货量约为1.7亿平方米。按照液晶面板的需求规模同液晶材料的比例关系,约80%的有效使用面积及每平方米有效面积对应4.5g液晶材料的用量,即每平方米液晶面板3.6g液晶材料计算,2016年LCD液晶材料需求规模约615吨,预计所对应的液晶单体和混合液晶市场规模分别约25亿和67亿元。随着液晶面板出货增速的提高,液晶材料市场将进入加速发展期,对于以万润股份、飞凯材料、永太科技、诚志股份为代表的国内液晶材料供应商来说是一大利好。

下游新应用领域加速涌现

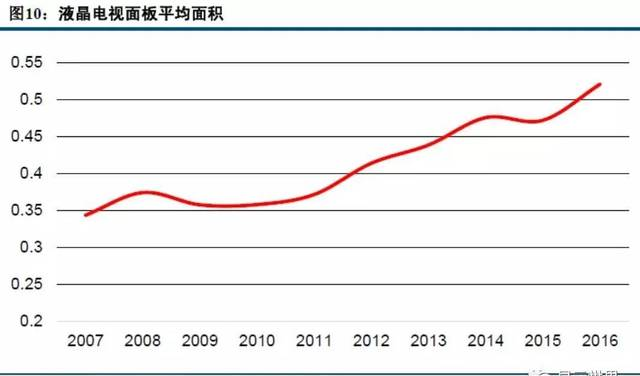

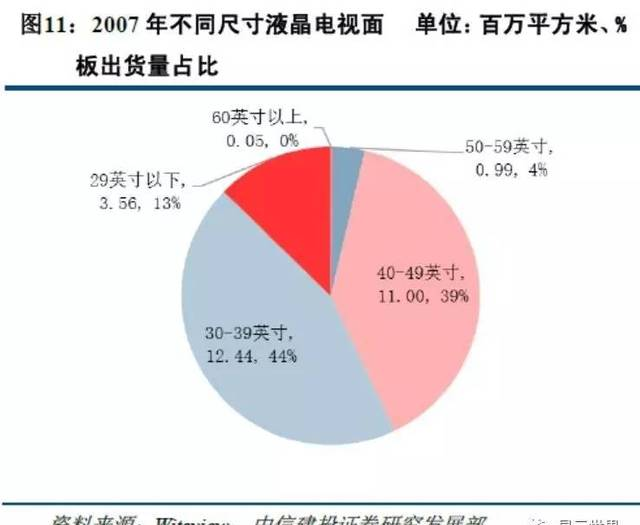

液晶材料的下游应用领域正在加速延伸和涌现。在液晶面板领域,中长期来看,液晶电视面板正在向大屏化的方向发展。Witsview的数据显示,全球液晶电视面板的平均面积已经由2007年的0.34平方米/片增长到2016年的0.52平方米/片,年复合增长4.7%。40英寸以上液晶电视面板出货量占比由42.93%大涨至77.31%。

单位:平方米/片

IHS首席分析师Paul Gray表示,“在过去的十年中,电视市场的平均屏幕尺寸每年增加1英寸,在70英寸的电视普及前,屏幕大小还将继续增加。”至2019年,65英寸及以上尺寸的电视出货量将以17%的年复合增长率大幅增长。预计未来几年面板和电视厂商将继续推动电视的大尺寸化,尤其是60英寸以上面板出货量与出货面积将增加,在电视作为大家电保有周期长且设备数需求放缓的情形下,液晶材料行业仍有较大的增长空间。

除面板以外,液晶材料也越来越显示出在其他领域应用的前景。国际混晶巨头德国默克集团2016年度半年报和年度报告显示,默克集团正加紧液晶窗体(LCW, liquid crystal window)相关技术的研发和商业化,正耗资约1500万欧元在荷兰建设生产设施,公司预计2017年底液晶窗体模块将投产并应用于玻璃幕墙等领域。伴随着licrivisionTM技术的发展,通过持续的亮度控制,液晶窗体有望显著提高建筑的能效。同时默克集团还在积极推进液晶移动天线的研发,通过特定功能的混晶材料的帮助,能够更好地接收高频信号,从而众多领域的移动互联互通将得到有效推进。新的应用推广将在中期和长期给液晶材料行业带来积极影响。在传统的显示屏业务上,默克集团正在进行诸如PS-VA (Polymer Stabilized Vertical Alignment) 和UB-FFS (Ultra-Brightness Fringe Field Switching) 等高性能液晶技术的研发,并已经在上海建立显示屏研发实验室,从而覆盖中国业务的完整产业链。

OLED替代效应有限,液晶材料继续主导大屏市场

OLED被认为是替代LCD液晶的下一代平板显示材料,与传统的LCD液晶显示相比,具有机身轻薄、硬度高、响应快、色彩丰富、对比度高、可弯曲等优点。但是目前来看,生产大尺寸OLED所需要的大型蒸镀机真空度很难得到保证,所需的大尺寸掩膜版张网工艺难度大,直接影响器件寿命和效率。受制于良品率较低导致单位成本较高和大尺寸OLED产品的生产对企业的技术、资金要求非常高等原因,OLED对液晶显示屏的替代主要集中于小屏领域,尤其是9寸以下的手机屏幕和其他数码产品。根据OLED Association数据,OLED手机面板占据OLED市场份额90%以上。IHS的预测数据显示,全球OLED显示屏市场将继续以每年16.8%的增幅增长,但是增长依然主要由小屏贡献,自2012年以来,中小尺寸OLED显示屏市场年均增长23.5%。

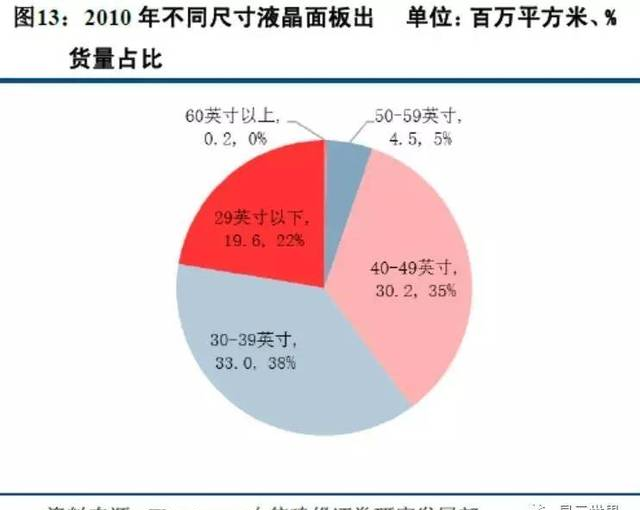

在以电视面板为主的大屏领域,液晶材料继续主导市场且增长稳健。知名咨询机构Witsview的数据显示,2010到2016年间,60英寸以上和50-59英寸液晶面板出货量占总液晶面板出货量的比重分别由0.21%和5.10%大增至10.68%和25.57%;40-49英寸占比由34.58%略降至33.58%;而30-39英寸和29英寸以下面板占比分别由2007年的37.72%和22.38%逐年下降至2016年的18.20%和11.97%。2016年全年大尺寸(30英寸以上)液晶面板出货量占比达到88.03%。

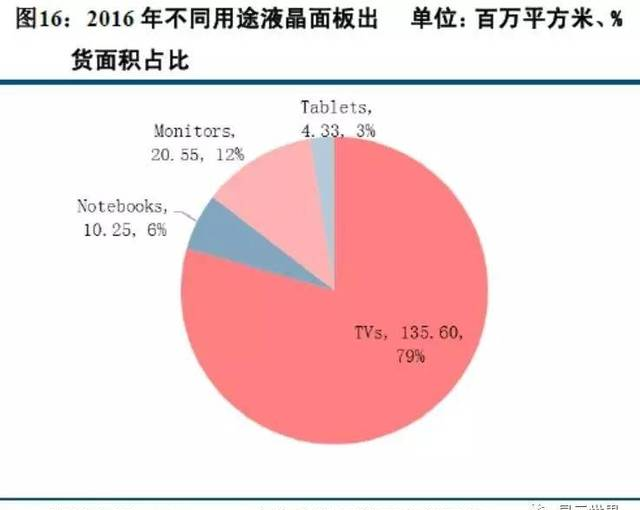

按照液晶面板用途进行分类可以看出,2014年以来液晶面板出货增长主要集中在电视屏幕液晶面板领域,2016年液晶面板出货面积中电视屏幕占到79%,而电视屏幕主要为大屏,2016年电视液晶面板出货量中大屏(30英寸以上)占据97.46%。由此可见,液晶材料在大屏领域仍占据显著优势。

国内混晶厂商受益混晶国产化趋势

国际混晶三巨头

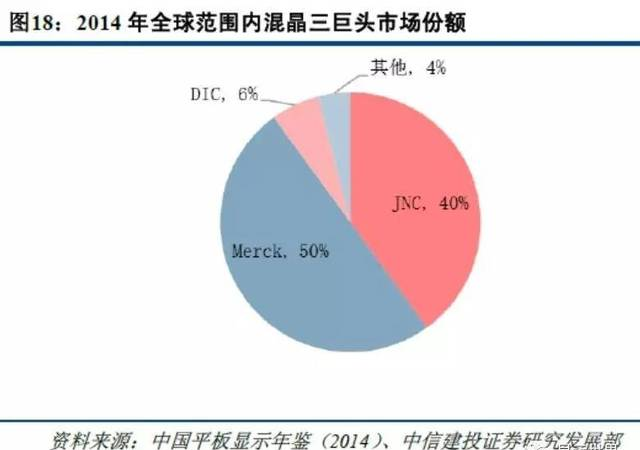

与韩国、日本、德国等发达国家相比,我国液晶材料产业起步较晚,在TFT混晶领域具有较大的差距。在过去一段时间内主要靠引进国外TFT混晶,尤其是中高端市场,导致国内液晶材料企业技术基础较为薄弱;发达国家的液晶材料产业起步较早,技术较为先进和成熟,经过多年的发展,积累了相当大的技术优势。目前液晶显示技术的核心技术和专利技术主要被德国、日本企业所掌握。根据《中国平板显示年鉴(2014)》的数据,全球范围内德国默克(Merck)、日本智索(Chisso/JNC)、大日本油墨(DIC)混晶市场份额分别达到50%、40%和6%。国内企业中具有混晶能力的只有诚志股份、和成显示、八亿时空等极少数企业。根据群智咨询的调查数据,2015年TFT混晶国产化率不足15%。

国内厂商本土化优势开始显现,混晶国产化势在必行

当前,国内平板显示产业的发展日新月异,其作为国家战略层面的新兴产业,得到了国家和政府的扶持和发展。近年来,国内高世代液晶面板产线发展局面一片大好,大尺寸液晶面板取得突破,打破了国外在平板显示产业液晶面板领域的垄断,取得了话语权,但国内平板显示产业要深入发展,甚至跨越式发展,实现液晶面板配套产业本土化还不容乐观,上游设备材料严重制约着国内平板显示产业的进一步发展。在国家鼓励的显示技术本土化的背景下,国内混晶材料企业将迎来历史性发展机会,市场迅速扩大,尤其是TFT型液晶材料市场。

液晶材料行业是国家实现产业结构转型、产业升级和技术进步的重要保障与支撑,更是信息化发展水平的重要衡量标准和实力体现,混晶材料的生产水平的提高是提升我国显示技术产业的核心和基础。为此,国家出台了一系列扶持该行业发展的重大政策,从国家发展战略、产业培育和发展鼓励政策、科技人才培养、创新体系建设等多方面为我国显示技术产业发展提供了政策依据,为信息化产业发展营造了良好的政策环境。尽管当前我国的显示技术水平与国外相比还有一定的差距,但是从长期来看,液晶材料产业将随着国家信息化道路的发展而迅速成长,国内液晶材料的技术创新能力终将达到世界先进水平。

表2:近年来液晶材料产业支持政策一览表

序号 颁布年份 颁布单位 产业支持政策名称 具体支持政策 1 2010 国家发改委 《关于2010年继续组织实施彩电产业战略转型产业化专项的通知》 将液晶材料作为专项重点 2 2011 国家发改委、科技部、工业和信息化部、商务部、知识产权局 《当前优先发展的高技术产业化重点领域指南(2011年度)》 将高性能液晶材料列为高技术产业化重点领域之一 3 2012 工业和信息化部 《电子信息制造业“十二五”发展规划》 混合液晶等列入十二五“十大专项工程”之“电子信息功能材料专项工程” 4 2012 工业和信息化部 《2012年度电子信息产业发展基金项目指南》 光电子材料重点发展高世代液晶显示屏( LCD)用玻璃基板,偏光片、彩色滤光片、液晶等相关材料 5 2012 财政部、海关总署、 国家税务总局 《关于进一步扶持新型显示器件产业发展有关税收优惠政策的通知》 将3D 显示用液晶材料列入基金扶持项目清单 6 2012 财政部、国家发改委、工业和信息化部 《节能产品惠民工程高效节能平板电视推广实施细则》 对 TFT 显示器件生产厂商部分进口商品免征关税和进口环节增值税 7 2014 国家发改委、工业和信息化部 《关于印发 2014-2016 年新型显示产业创新发展行动计划》 到2016年,我国新型显示产业按面积计算出货量达到世界第二,全球市场占有率超过 20%,产业总体规模超过 3000 亿元,并鼓励面板企业加大本地材料和设备采购力度

资料来源:飞凯材料公告、中信建投证券研究发展部

在政策扶持的同时,国内企业的本土化优势愈发显现。近年来随着国内显示面板企业不断扩大产能,而混晶材料的生产依托于显示面板企业的需求,国内混晶材料企业具有地缘优势被放大,除物流快速外,合作的密切程度也在加强。同时,国内人力成本和物流成本均较低,国内混晶材料企业将具有明显的价格优势。随着地缘优势、成本优势、协同优势等不断扩大,本土企业合作加强是必然趋势,对显示材料企业而言,与下游企业的合作加强,将快速提升显示材料企业的技术发展。

由此可见,混晶国产化趋势已经势在必行。预计在中长期,国内混晶厂商如诚志股份、飞凯材料等将得到快速发展。

国内混晶厂商加速拥抱资本市场

目前,国内混晶材料厂商正加速拥抱资本市场,希望深度利用资本市场的资源谋求更大的发展。2016年11月,飞凯材料(300398)完成对江苏和成显示的收购。和成显示的优质资产装入上市公司。另一国内混晶龙头诚志永华是诚志股份(000990)的子公司。诚志股份作为清华大学控股的高科技上市公司、清华控股战略引领型企业,是清华大学在生命科学、生物技术、医疗健康、液晶化工等领域成果转化的产业基地。北京八亿时空也已于2014年登陆新三板。

重点关注万润股份、诚志股份、飞凯材料、永太科技

考虑到液晶材料下游应用领域不断延伸,奥运去库存小周期结束,需求端重新被打开,液晶面板行业已逐步走出低谷,出货面积快速增长,叠加混晶材料国产化的远期利好,我们看好国内液晶材料相关上市和新三板公司。建议重点关注万润股份、诚志股份、飞凯材料、永太科技、瑞联新材、八亿时空、莱特光电。

万润股份(002643):公司目前已经形成信息显示材料、环保沸石材料和医疗大健康三大业务板块鼎立的局面。其中信息显示材料业务主要包括液晶材料和OLED材料。公司目前拥有液晶单体产能150吨/年,液晶中间体产能450吨/年,凭借与下游三大国际混晶厂商MERCK、DIC和JNC稳定的业务关系稳坐液晶材料龙头地位,2015年全球液晶单体、中间体市场占有率约17%。未来有望受益于液晶面板出货量的增长和客户默克公司液晶单体材料外包比例的扩大而加速增长。公司2016年实现营业收入18.47亿元,同比增长13.26%,其中液晶材料收入约7亿元;实现归属于上市公司股东的净利润3.19亿元,同比上升23.58%

诚志股份(000990):公司是清华大学控股的高科技上市公司,业务领域涵盖生命科技、液晶材料、医药化工、医疗服务。公司子公司诚志永华为国内领先的液晶显示材料供应商,从事TN型、STN型、TFT型等系列液晶显示材料业务,研制和开发的混合液晶产品达400多个系列,1200多个品种,拥有多项发明专利,液晶单体、中间体年处理能力和TFT混合液晶年生产能力都已达到国内领先水平。诚志永华2016年实现营业收入3.87亿元,同比增长33.05%,实现净利润0.92亿元,同比增长122.05%。

飞凯材料(300398):公司主营业务为紫外固化光纤光缆涂覆材料业务,2016年11月完成对国内混晶材料生产的领军企业江苏和成显示的收购,迅速丰富公司在电子信息行业新材料领域的战略性布局。江苏和成显示具有较强有机物纯化技术能力,主要产品包括TN/STN型混合液晶、TFT型混合液晶,并可按客户需求开发、生产各种液晶材料。和成显示2016年实现营业收入3.84亿元,同比增长73.64%,其中混晶收入3.25亿元,同比增长81.29%。

永太科技(002326):公司是产品链最完善、产能最大的苯系列氟精细化学品的生产商之一,主要经营医药、农药、电子化学品及新能源锂电材料业务。公司的液晶材料产品主要包括含氟单晶中间体和单晶。公司的产品获得了众多国内外知名企业的认同,目前已经与德国默克、巴斯夫等国际著名化工企业,以及多家国内知名企业建立了稳定的合作关系。永太科技2016年液晶化学品业务实现销售收入3.83亿元,同比增长7.32%。

瑞联新材(835406):公司主要从事液晶显示材料、有机电致发光材料(即OLED材料)、医药中间体及其它精细化学品的研制、开发、生产、销售。其中液晶材料主要从事液晶中间体制备、液晶单体合成及提纯的业务。液晶单体产品主要包括:烯类、联苯类、环己烷苯类、酯类及其他含氟的液晶材料等,液晶中间体主要包括苯酚类、环己酮类、苯甲酸类、环己烷酸类、卤代芳烃类等。瑞联新材2015年液晶材料业务实现营业收入3.32亿元,同比增长10.11%。

八亿时空(430581):公司是液晶材料尤其是混晶材料的生产商,主要服务于下游液晶显示面板生产企业。公司液晶材料主要包括TN、STN、TFT等多种混合液晶材料及液晶单体。主要客户包括京东方科技集团股份有限公司、达兴材料股份有限公司等。八亿时空2015年混晶材料实现销售收入4888.14万元,同比增长11.12%,液晶单体实现销售收入2607.45万元,同比增长65.76%。

莱特光电(835249):公司主营业务为OLED材料、液晶材料的研发、生产、销售与电子化学品等其他电子材料贸易、专用化学品贸易。公司液晶材料产品主要有粗品单晶/中间体和精品单晶材料,包括烯类、联苯类、环己烷苯类、酯类、酸类、卤代芳烃类、苯酚类、环己酮类、苯甲酸类、环己烷及其他含氟的液晶材料等。目前公司生产的液晶单体纯度可以达到99.9%以上。莱特光电2015年液晶材料实现销售收入2764.85万元,同比增长124.92%。

分析师介绍:

罗婷:北京科技大学材料加工专业硕士,基础化工行业分析师;4年化工行业研究经验,专注于从行业供需格局和公司成长性等角度发现和挖掘投资机会。2012年新财富基础化工入围。

研究助理李永磊:天津大学应用化学硕士,基础化工行业分析师,7年化工行业工作经验。

来源:中信建投

1.《液晶材料的机会在哪里?》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《液晶材料的机会在哪里?》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/guonei/5213.html